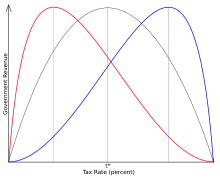

دراقتصاد، منحنی لافر بیانگر یک ارتباط نظری بین نرخ مالیات و درآمد مالیات دولت است. منحنی لافر بر این فرض است که درآمد مالیاتی با شدت گرفتن نرخ مالیات از ۰ تا ۱۰۰ درصد افزایش نمییابد و اینکه یک نرخ مالیاتی بین ۰ تا ۱۰۰ درصد وجود دارد که درآمد مالیاتی دولت را به حداکثر میرساند. منحنی نشاندهندهٔ (بیانگر) مفهوم کشش سود مشمول مالیات است. بعنوان مثال: سود مشمول مالیات با توجه به نرخ مالیات تغییر میکند. بهطور کلی منحنی لافر نموداری است که از مالیات %۰ بدون هیچ درآمدی آغاز میشود، به حداکثر نرخ درآمد با یک نرخ مالیات متوسط افزایش مییابد و سپس دوباره به درآمد صفر ولی با نرخ مالیاتی %۱۰۰ نزول میکند. با این حال، شکل منحنی واضح نیست و اختلاف نظر بین اقتصاددانان شد. با فرض بر اینکه درآمد مالیاتی عملکرد مستمر دار و وابسته به نرخ مالیات مالیات است. بیشینه آن توسط منحنی لافر نشان داده شده که نتیجه قضیه رول است.

یک کاربرد منحنی لافر این است که افزایش یا کاهش نرخ مالیاتی با توجه به نقطهای معین به افزایش نرخ مالیاتی در آینده آسیب میزند. در آمریکا، حزب محافظه کار از منحنی لافر استفاده کردهاند تا نشان دهند که مالیات کمتر باعث افزایش درآمد مالیاتی میشود. باید اضافه کرد که نظریهٔ نقطهٔ بیشینه درآمد منحنی لافر را نمیتوان مستقیماً برای هر اقتصادی اجرا کرد و تنها میتوان آن را برآورد کرد. (چنین برآوردهایی معمولاً بحثبرانگیز هستند) فرهنگ لغت اقتصاد پالگریو گزارش میدهد که برآوردهای بیشینه درآمد مالیاتی با میان دامنه تقریباً %۷۰ بهطور گسترده نوسان میکند در سال ۲۰۱۲ توافقی بین اقتصاددانان صورت گرفت که کاهش درآمد دولت فدرال از نرخ مالیات به مدت ۵ سال چیزی به درآمد مالیاتی سالانه نمیافزاید. همان افراد در سال ۲۰۱۲ توافق کردند که کاهش نرخ مالیات باعث افزایش تولید ناخالص داخلی طی یک دوره ۵ ساله خواهد شد. منحنی لافر به کمک سیاست گذاران آمریکایی شناخته شد. طی جلسه ای که سال ۱۹۷۴ تشکیل شد و هیئت مدیره شرکت فورد دونالد رامسفلد و دیک چینی در آن حضور داشتند. در آن جلسه آرتور لافر طرح اولیه منحنی را برای توضیح بیشتر روی یک دستمال سفره کشید. عبارت منحنی لافر توسط جودوانیسکی ساخته شد که وی نیز در آن جلسه حضور داشت. مفهوم کلی آن چیزی جدیدی نبود و لافر خودش نیز گفته که میتوان آثار آن را در نوشتههای ابن خلدون، فیلسوف قرن ۱۴ دنبال کرد.

پیدایش

لافر ادعایی بر ابداع این منحنی ندارد میگوید که میتوان ردپای آن را در کتاب مقدمه ابن خلدون دانشمند تونسی قرن ۱۴ و نوشتههای وزیر خزانه داری طی سالهای ۱۹۳۱تا ۱۹۳۲، چیزی منحنی لافر را در سال ۱۹۲۴ تنظیم کرد. سیاست مداران دموکرات که حامی لایحه درآمد مالیاتی در سال ۱۹۶۴ بودند هم نظریات مشابهی را بیان کردند. از سال ۱۹۷۰، نام لافر کمکم با این ایده آمیخته شد. طبق گزارشها عبارت منحنی لافر توسط نویسنده نشریه وال استریت جود وانیسکی، باب شد. این اتفاق در سال ۱۹۷۴ طی دیداری به طرف شام در رستوران دو قاره هتل واشینگتن اتفاق افتاد که در آن افرادی چون لافر، وانیسکی، دیک چینی، دونالد رامسفلد و ماری آرنت حضور داشتند. در این دیدار لافر مخالف با ایده رئیس جمهور فورد در رابطه با افزایش مالیات بود. گفته شده که لافر منحنی خود را روی یک دستمال سفره کشید تا مفهوم آن را توضیح دهد. چنی بلافاصله ایده را نپذیرفت اما توجه بقیه افراد را جلب کرد. لافر چیزی از آن به یاد ندارد اما نوشته: همیشه عبارت منحنی لافر را در کلاسهایم یا در گفتگو با هر کسی که به من توجه میکرد، بکار میبردم.

تاریخچه

مدارک تاریخی به غیر از آنچه که لافر نقد کرد، موجود میباشد. گالیانی در کتاب دلتا مونتا نوشته: " اشتباه بزرگی است که باور داشته باشیم مالیات سنگین بازده بیشتری دارد. برای او میگوید این کار همانند گرفتن عوارض برای ورود دیرهنگام به یک شهر است، اگر بی دلیل عوارض را بالا ببرید سودآوری کمتر میشود. " دیوید هیوم نیز استدلال مشابهی را در مقاله مالیاتی خود در سال ۱۷۵۶ ارائه میدهد. به دنبال او، ۲۰ سال بعد اقتصاد دانان اسکاتلندی آدام اسمیت نیز مقالهای در این باره منتشر میکند. حزب دموکرات در سال ۱۸۸۰ چنین سیاستی را اتخاذ کرد هنگامی که طی جنگ مدنی درآمد از حاصل از مالیات وناردات افزایش پیدا کرد و باعث مازاد بودجه فدرال شد. حزب جمهوریخواه، حامی صنایع شمال شرقی، بر این باور بود که کم کردن نرخ مالیات باعث کمتر شدن درآمد مالیاتی میشود. اما حزب دموکرات، که بعدها در کشاورزی جنوب ریشه کرد، اظهار داشت که کاهش تعرفه گمرکی باعث افزایش درآمد مالیاتی و مالیات بر واردات شود. در سال ۱۹۲۴، وزیر خانهداری آنرآ ملون نوشت: این باور برای برخی سخت است که برای دولت با مالیات کم (تست می کنم) نیز ممکن است. با توجه به ایده خودش که %۷۳ از هیچ، هیچ است، او مالیات بر درآمد را از سقف %۷۳ تا %۲۴ کاهش داد. ملون پولدارترین افراد آمریکایی در اواسط ۱۹۲۰ بود که بعد از هنری فورد و راک فلر سومین شخصی است که بالاترین میزان مالیات بر درآمد را پرداخت میکند. سرمایه او بعنوان وزیر خزانه داری چیزی این ۳۰۰ تا ۴۰۰ میلیون دلار بودهاست. رسیدهای شخصی مالیات بر درآمد از ۷۱۹ میلیون دلار در سال ۱۹۲۱ به ۱ میلیارد دلار در سال ۱۹۲۹ افزایش یافت با میانگین رشدی سالانه %۲/۴ طی ۸ سال قیمتها پایین آمدند. در سال ۲۰۱۲، اقتصاد دانان دانشگاه شیکاگو این ادعای لافر را رد کردند که منحنی لافر افزایش درآمد مالیاتی طی ارزانی منجر به مالیات بر درآمد دولت فدرال در آن زمان شد. هنگامی که پرسیدند: آیا قطع شدن نرخ مالیات بر درآمد فدرال آمریکا (در آن زمان) باعث افزایش کافی مالیات بر درآمد خواهد شد؟ (بطوریکه درآمد مالیات سالانه آن بیشتر از ۵ سال بدون قطع مالیات باشد) هیچیک از اقتصاددانان موافقت نکردند و در کل %۷۱ رای منفی صادر شد. نرخ مالیات درآمد با چه درآمدی به حداکثر میرسد؟ یک منحنی لافر نامتقارن با یک نقطه بیشینه درآمد با حدود %۷۰ ترخ مالیاتی که توسط تربنت و الیج در سال ۲۰۱۱ برآورده شد. اوایل سال ۱۹۸۰، رابرت مک جی و ادگار فیج اقتصاد کلانی را با توجه به منحنی لافر توسعه دادند. طبق این مدل، شکل و جایگاه منحنی لافر وابسته به قدرت و تأثیر عرضه، استمرار سیستم مالیاتی و بزرگی اقتصادی است که هنوز به نتیجه نرسیدهاست. سال ۱۹۹۵، اقتصاددانان پیش نویس مدلی ارائه داد که بیشینه منحنی لافر را با نرخ مالیاتی حدود ۶۵ پیشبینی میکرد. یک draftpaper از Y.H sing نشان داده که حداکثر درآمد مالیاتی اقتصاد آمریکا بین سالهای ۱۹۵۹ تا ۱۹۹۱ میانگین بین %۳۲٫۶۷ و %۳۵٫۲۱ میباشد. سال ۱۹۸۱ مقالهای در نشریه اقتصاد سیاسی منتشر شد که دادههای آن به صورت تجربی جمعآوری شده بود. این دادهها حاکی از بیشینهٔ %۷۰ درآمد مالیاتی سوئد در سال ۱۹۷۰ بود. سال ۲۰۱۱، مقالهای در نشریهای اقتصاد نقدینگی چاپ شد که بیشینه نرخ درآمد مالیاتی را برآورد کرد و پیشبینی کرد که آمریکا و اکثر اقتصادهای اروپایی در سمت چپ منحنی لافر قرار دارند. او دراین باره میگوید که آنان معتقد بودند که درآمد کلی مالیاتی پیامد نرخ مالیات بر درآمد است و نیاز نیست چنین منحنیهایی در هر یک از دو نقطه نرخ مالیات بر درآمد %۰ و %۱۰۰ دارای همان اندازه درآمد باشند.

مالیات بر کالاها و خدمات

منحنی لافر به مالیات بر کالاها و خدمات هم توسعه یافتهاست. سال ۲۰۱۸، در مقالات اقتصادی، مروت، ثرک و سیم نشان دادند که در بازارهای غیر رقابتی، منحنی لافر در قیمت گذاریهای استراتژیک سازمانها نقشی اساسی دارد. این نویسندگان نشان دادند که افزایش قیمتها توسط سازمانها در پاسخ به کاهش حقوق گمرکی ایشان است. کاهش حقوق گمرکی سبب میشود که سازمان سود کمتری نسبت به آنچه انتظار دارند دریافت کنند. تنها راه مؤثر برای همواری سازی چنین مشکلی این است که نقطه بیشینه درآمد مالیاتی در منحنی لافر را به سمت راست انتقال دهیم. سازمان برنامه و بودجه در سال ۲۰۰۵، سازمان بودجه آمریکا بیانیه ای بنام " بررسی اقتصادی و بودجهٔ ناشی از قطع ۱۰ درصدی نرخ مالیات بر درآمد" صادر کرد. این بیانیه پیامد کاهش ۱۰ درصدی نرخ مالیات بر درآمد فدرال در آم زمان را بررسی کرد. بر خلاف تحقیقات پیشین، این بیانیه تأثیر بودجه اقتصادیهای کلان احتمالی و سیاستهای مالی را برآورد میکند؛ یعنی در تلاش برای توجیه این است که چگونه ممکن است تنها کاهش نرخ درآمد، مؤثر در رشد کلی اقتصاد، درآمد مالیاتی دولت، کسری و مازاد بودجه باشد. در بهترین نوع برآورد رشد، تنها %۲۸ درآمد از دست رفته از نرخهای پایینتر مالیاتی بازیابی میشود. این بازیابی طی دوره ای ۱۰ ساله و با کاهش ۱۰ درصدی نرخ مالیات بر درآمد از همه افراد میباشد. در واقع، کسری بودجه به همان اندازه در ۵ سال افزایش مییابد که مالیات در ۵ سال اولیه قطع میگردد. این مقاله بیان میکند که کسری بودجه در درآمد مالیاتی باید توسط فدرال جبران شود. سال ۲۰۱۹، محققان دیگری نیز بازبینیهایی بر فرایند اقتصادهای کلان و بودجه بندی را در پاسخ به کاهش ۱۰ درصدی نرخ مالیات بر درآمد انجام دادند.

انگلستان

در سال ۲۰۱۳، در پی کاهش بیشینه نرخ مالیات بر درآمد در انگلستان از ۵۰ درصد به ۴۰ درصد، سازمان سلطنتی هزینه کاهش مالیات را حدود ۱۰۰ میلیون یورو برآورد کرد. آقای رابرت چوت رئیس اداره بودجه انگلستان دراین باره گفت: «بریتانیا بر قلهٔ منحنی لافر قدم میزند». به این معنی که نرخ مالیات انگلستان در مساعدترین حالت قرار داشتهاست.

لافر نمونههایی از روسیه و کشورهای بالتیک را ارائه کردهاست، که در حدود زمانی که اقتصاد آنها شروع به رشد میکند، مالیات وسیع با نرخهای پایینتر از ۳۵ درصد ایجاد کردند. وی بهطور مشابه به نتیجه اقتصادی کاهش مالیات کمپ-روت، کاهش مالیات کندی، کاهش مالیات در دهه ۱۹۲۰ و تغییر ساختار ساختار مالیات بر عایدی سرمایه آمریکا در ۱۹۹۷ اشاره کردهاست. برخی نیز قانون هوسر (houser law)را استناد کردهاند، که فرض میکند که درآمدهای فدرال ایالات متحده، به عنوان درصد تولید ناخالص داخلی، در دوره ۱۹۵۰ تا ۲۰۰۷ علیرغم تغییر در نرخ مالیاتهای حاشیه ای در همان مدت، تقریباً ۱۹٫۵ درصد پایدار ماندهاند. اما برخی دیگر، قانون Hauser را "گمراه کننده" خواندهاند و ادعا میکنند که تغییرات مالیاتی تأثیرات بزرگی بر درآمدهای مالیاتی داشتهاست. اخیراً، براساس استدلال منحنی لافر، سام برون بک، فرماندار کانزاس در سال ۲۰۱۲ میزان مالیات ایالتی را در آنچه که آزمایش کانزاس نامیده میشود، بسیار کاهش دادهاست. در ایالتی که قبلاً مازاد بودجه داشت، کسری بودجه حدود ۲۰۰ میلیون دلار در سال ۲۰۱۲ را تجربه کرد. کاهش شدید بودجه دولت برای آموزش و زیرساختها پیش از این که کاهش مالیات در سال ۲۰۱۷ پایان یابد، دنبال شد.

استفاده در اقتصاد طرف عرضه

اقتصاد سمت عرضه، مکتبی از تفکر اقتصاد کلان است که استدلال میکند که با کاهش موانع تولید کالاها و خدمات ("منبع تأمین" اقتصاد)، رفاه عمومی اقتصادی به حداکثر میرسد. با پایین آمدن چنین موانعی، تصور میشود که مصرفکنندگان از عرضه بیشتر کالاها و خدمات با قیمت پایین بهرهمند میشوند. سیاست سمت عرضه معمولاً از مالیات بر درآمد و نرخ مالیات بر سود سرمایه (برای افزایش عرضه نیروی کار و سرمایه)، دولت کوچکتر و بار نظارتی پایینتر برای شرکتها (برای کاهش هزینه) حمایت میکند. اگرچه سیاستهای مالیاتی اغلب در رابطه با اقتصاد سمت عرضه ذکر میشود، اما اقتصاددانان طرف عرضه نسبت به تمام موانع عرضه کالاها و خدمات و نه فقط مالیات نگران هستند. در کتاب درسی اقتصاد خود از اصول اقتصاد (چاپ هفتم)، اقتصاددانان کارل. ای پرونده کالج ولزلی و ری فیر از دانشگاه ییل بیان داشتند: "منحنی لافر رابطه بین نرخ مالیات و درآمدهای مالیاتی را نشان میدهد. اقتصاددانان عرضهکننده از آن استفاده میکنند تا استدلال کنند که با کاهش نرخ مالیات میتوان درآمد بالاتری ایجاد کرد، اما به نظر نمیرسد شواهدی از این امر حمایت کند. پایین آمدن نرخ مالیات توسط دولت ریگان درآمد مالیات را به میزان قابل توجهی کاهش داده و به افزایش عظیم بدهی فدرال در طول دهه ۱۹۸۰ دامن زدهاست.

توجیهات

اقتصاد سمت عرضه نشان میدهد که توضیحات ساده منحنی لافر معمولاً فقط برای اهداف آموزشی در نظر گرفته شدهاست و پاسخهای اقتصادی پیچیدهای را برای سیاستهای مالیاتی ارائه نمیدهد. اگرچه منحنی ساده شده لافر معمولاً به عنوان یک منحنی مستقیم متقارن به شکل زنگ نشان داده میشود. در واقعیت تغییرات پیچیده و ناگهانی سیاست مالیاتی با گذشت زمان، پاسخ درآمد مالیاتی به نرخ مالیات ممکن است به طرز چشمگیری متفاوت باشد و لزوماً حتی در طول زمان هم مداوم نیست، هنگامی که به عنوان مثال قانون جدید تصویب میشود که بهطور ناگهانی انتظارات درآمد مالیاتی را تغییر میدهد.

انتقادات

لافر فرض میکند که درآمد دولت عملکردی مداوم از نرخ مالیات است. با این حال، در برخی از مدلهای نظری، منحنی لافر میتواند ناپیوسته باشد و منجر به عدم توانایی در تهیه راه حل نرخ مالیات با حداکثر درآمد میشود. علاوه بر این، منحنی Laffer به این فرض بستگی دارد که درآمد مالیاتی برای تأمین کالای عمومی مورد استفاده قرار میگیرد که از لحاظ اقتصادی قابل تفکیک است و از عرضه کار مجزا است، که ممکن است در عمل صحیح نباشد. منحنی لافر همانطور که ارائه میشود، ساده است زیرا فرض میکند یک نرخ مالیات واحد و فقط یک نیروی کار است. سیستمهای واقعی مالی عمومی پیچیدهتر است و علاوه بر این، درآمد ممکن است یک عملکرد چند منظوره از نرخ مالیات باشد. به عنوان مثال، افزایش نرخ مالیات به میزان معین ممکن است درآمدی مشابه کاهش نرخ مالیات به همان میزان نداشته باشد. علاوه بر این، منحنی لافر صریحاً ماهیت اجتناب از پرداخت مالیات را در نظر نمیگیرد. این امکان وجود دارد که اگر کلیه تولیدکنندگان دارای دو عامل بقا در بازار باشند (توانایی تولید کارآمد و توانایی جلوگیری از مالیات)، آنگاه درآمدهای حاصل از جلوگیری از پرداخت مالیات میتواند بیشتر باشد و به این ترتیب منحنی لافر یافت میشود. دلیل این نتیجه این است که اگر تولیدکنندگان با توانایی تولید پایین (هزینههای بالای تولید) تمایل به داشتن تواناییهای اجتناب ناپذیر نیز داشته باشند، یک مالیات یکنواخت بر تولیدکنندگان در واقع به مالیاتی تبدیل میشود که در توانایی پرداخت تبعیض قایل شود.

منابع

- منحنی «لافر» و درآمدهای مالیاتی[پیوند مرده]

- مشارکتکنندگان ویکیپدیا. «Laffer curve». در دانشنامهٔ ویکیپدیای انگلیسی.